Финансовые рынки пульсируют в определенном ритме, словно сердцебиение живого организма. Эту закономерность в 1930-х годах выявил американский исследователь Ральф Эллиотт, разработав теорию, которая сегодня помогает тысячам трейдеров на Pocket Option получать прибыль от предсказуемых циклов ценообразования. Аналитика Академии трейдинга — топового образовательного центра СНГ — показывает: участники рынка, владеющие волновым анализом, улучшают точность прогнозов на 38% по сравнению с применением только стандартных индикаторов.

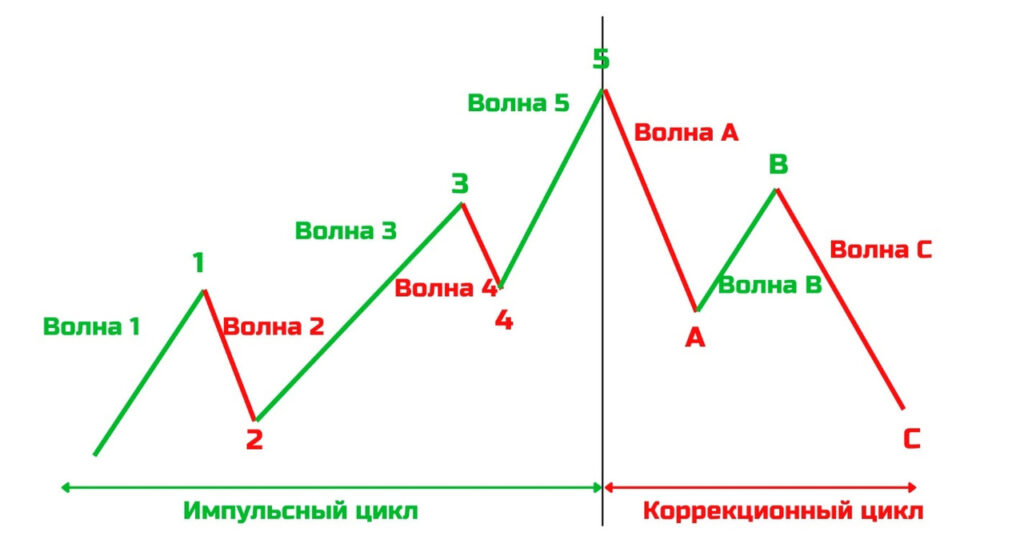

Волновая концепция базируется на психологии коллективного поведения участников рынка. Эллиотт обнаружил, что цены движутся волнообразными структурами: пять волн по направлению тренда, затем три корректирующие волны против него. Эта последовательность воспроизводится на различных временных интервалах от минутных до годовых графиков.

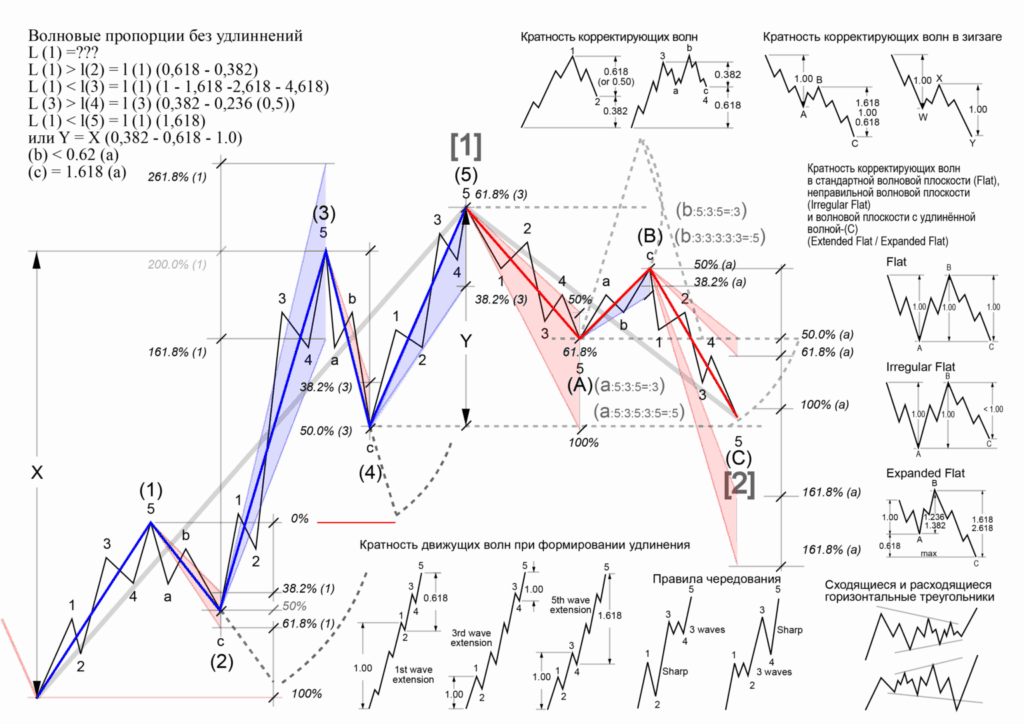

Главная особенность теории — фрактальная природа волн. Внутри каждой крупной волны содержится полная пятиволновая структура меньшего размера. Это означает, что волна 1 на дневном графике состоит из пяти подволн на часовом временном интервале, что создает возможности для торговли на разных горизонтах.

Структура волн: анатомия рыночных циклов

Классическая волновая модель состоит из восьми волн, формирующих завершенный рыночный цикл. Импульсные волны 1, 3 и 5 развиваются по тренду, а волны 2 и 4 корректируют предшествующее движение. После завершения пятиволнового роста начинается трехволновая коррекция A-B-C.

Понимание внутренней логики волн позволяет предугадать поведение цены. Первая волна рождается из накопления профессиональных игроков, третья отражает массовый энтузиазм участников, пятая завершается эйфорией и распродажами крупного капитала.

Ключевые характеристики импульсных волн:

- Волна 1 формируется при низких объемах и слабом интересе участников — часто воспринимается как коррекция предыдущего тренда.

- Волна 3 демонстрирует максимальную силу и протяженность движения — сопровождается пробоем ключевых уровней сопротивления.

- Волна 5 часто показывает дивергенцию с техническими индикаторами — RSI и MACD фиксируют более слабые значения при новых экстремумах цены.

- Третья волна никогда не является самой короткой из трех импульсных — это неизменное правило Эллиотта без исключений.

- Четвертая волна не пересекается с территорией первой волны — нарушение этого условия означает ошибку в разметке.

Корректирующие волны A-B-C обладают собственной внутренней структурой. Волна A предупреждает о смене настроений, волна B создает ложную надежду на продолжение тренда, волна C завершает коррекцию с максимальной интенсивностью. Различение коррекционных паттернов — зигзаг, плоская коррекция, треугольник — критически важно для точного прогнозирования.

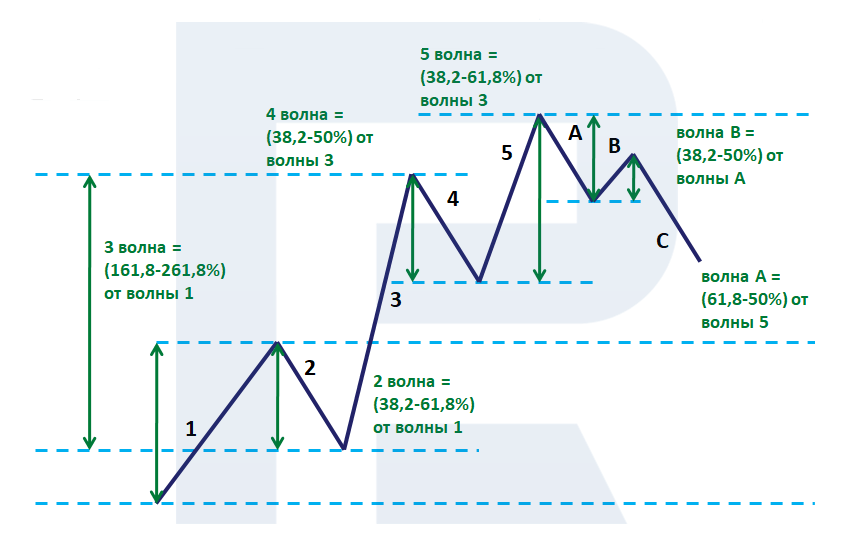

Время формирования чередующихся волн различается — если волна 2 острая и быстрая, то волна 4 будет плоской и продолжительной. Волна 2 корректирует глубже волны 4 — типичная глубина составляет 50-61.8% против 23.6-38.2%.

Практическая идентификация волновых структур

Определение волновой разметки на реальных графиках требует систематического подхода и четких критериев. Начинающие аналитики часто ошибаются, пытаясь увидеть волны в каждом ценовом движении. Профессиональные волновые аналитики тратят 75% времени на изучение крупных волновых структур и только 25% на поиск точек входа.

Алгоритм поиска волновых паттернов:

- Найдите явный трендовый участок на графике длительностью 4-8 месяцев — избегайте боковых движений и хаотичной волатильности.

- Определите точку начала движения и разделите весь тренд на пять сегментов — используйте локальные экстремумы для разметки.

- Проверьте соблюдение основных правил между волнами — особое внимание уделите соотношению длин и времени формирования.

- Измерьте пропорции волн с помощью уровней Фибоначчи — идеальные соотношения встречаются в 65-75% случаев.

- Найдите подтверждение волновой структуры на младших таймфреймах — каждая волна старшего уровня разделяется на пять подволн.

Волна 3 обычно составляет 161.8% от длины волны 1, а волна 5 равна волне 1 или составляет 61.8% от расстояния от начала волны 1 до вершины волны 3. Эти математические соотношения помогают спрогнозировать цели движения с точностью до 8-12 пунктов.

Коррекционная волна 2 часто откатывается на 50-61.8% от волны 1, а волна 4 корректирует 23.6-38.2% от волны 3. Знание этих пропорций позволяет заранее определить зоны завершения коррекций и размещать ордера в оптимальных точках.

Контрольные точки для проверки разметки:

- Волна 2 корректирует 38-78% волны 1 — более глубокие коррекции указывают на слабость тренда.

- Волна 4 находится в пределах 23-50% волны 3 — пересечение с территорией волны 1 недопустимо.

- Время формирования волны 4 превышает время волны 2 — принцип чередования коррекций по времени.

- Объемы торгов максимальны в волне 3 — подтверждает силу основного движения тренда.

- RSI показывает дивергенцию в волне 5 — ослабление моментума при новых экстремумах цены.

Торговые стратегии на волновых паттернах

Волновой анализ предоставляет четкие сигналы для входа в рынок с ограниченными рисками и высоким потенциалом прибыли. Наиболее доходные сделки совершаются в начале волн 3 и 5, когда рынок набирает максимальную силу движения.

Стратегия торговли третьей волны считается самой надежной среди волновых подходов. Вход осуществляется после завершения коррекционной волны 2 при пробое максимума волны 1. Стоп-лосс размещается ниже минимума волны 2, а цель прибыли рассчитывается по уровню 161.8% Фибоначчи от волны 1.

Практические рекомендации для торговли волнами:

- Входите в рынок только после четкого завершения коррекционной волны — дождитесь формирования разворотного паттерна.

- Используйте множественные подтверждения сигналов на разных таймфреймах — совпадение волновых уровней увеличивает надежность.

- Размещайте стоп-лосс за пределы волновых уровней с запасом 8-12 пунктов — учитывайте возможные ложные пробои.

- Фиксируйте частичную прибыль на классических уровнях Фибоначчи — 61.8%, 100%, 161.8% от предыдущей волны.

- Избегайте торговли в периоды формирования сложных коррекций — треугольники и плоские паттерны генерируют ложные сигналы.

Торговля пятой волны требует особой осторожности, поскольку за ней следует мощная трехволновая коррекция. Признаки завершения пятой волны включают дивергенцию с осцилляторами, снижение объемов и достижение расчетных целей по Фибоначчи.

Практический пример: на паре USD/JPY в апреле 2024 года формировалась классическая пятиволновая структура роста. Вход в волну 3 на уровне 148.20 после пробоя максимума волны 1 принес прибыль 220 пунктов до уровня 150.40. Стоп-лосс устанавливался на 147.90, что обеспечивало соотношение прибыль/риск 7:1.

Распространенные ошибки волнового анализа

Неопытные аналитики допускают характерные ошибки при работе с волнами Эллиотта, что приводит к убыточным сделкам и разочарованию в методе. Статистика показывает, что 58% начинающих волновиков отказываются от подхода в первые восемь месяцев из-за неправильного применения принципов.

Самая распространенная ошибка — попытка найти волны на каждом участке графика. Четкие волновые структуры формируются только в 35-45% рыночного времени, остальные периоды характеризуются хаотичными движениями без явной закономерности.

Критические ошибки начинающих:

- Подгонка волновой разметки под желаемый сценарий развития событий — эмоциональная привязанность к позиции искажает объективность анализа.

- Игнорирование альтернативных вариантов развития волновой структуры — отсутствие резервного плана приводит к крупным убыткам при смене сценария.

- Торговля против старшего тренда на основе младших волн — попытки поймать коррекцию в сильном тренде заканчиваются потерями.

- Использование волнового анализа на рынках с низкой ликвидностью — экзотические пары искажают классические волновые пропорции.

- Слишком частая перерисовка волновой разметки при изменении цены — постоянные корректировки разметки указывают на неправильный анализ.

- Торговля незавершенных волновых структур — вход в предполагаемую волну 3 до окончания волны 2 крайне рискован.

Профессиональные волновые аналитики всегда рассматривают несколько сценариев развития событий. Основной сценарий имеет вероятность 65-75%, альтернативные варианты покрывают остальные возможности. Это позволяет быстро адаптироваться к изменению рыночной ситуации без критических потерь.

Волновой анализ эффективен только на ликвидных рынках с большим количеством участников. На экзотических валютных парах или малокапитализированных акциях волновые структуры искажаются действиями отдельных крупных игроков.

Инструменты для волнового анализа

Современные торговые платформы предлагают специализированные инструменты для разметки и анализа волн Эллиотта. Правильное использование этих средств существенно упрощает практическое применение теории и повышает точность анализа.

Уровни Фибоначчи — основной инструмент волнового аналитика. Коррекции 23.6%, 38.2%, 50%, 61.8% и расширения 161.8%, 261.8% помогают определить цели и точки разворота волн с математической точностью.

Необходимые инструменты для волнового анализа:

- Сетка Фибоначчи для измерения пропорций между волнами — строится от начала волны 1 до окончания волны 3 для расчета цели волны 5.

- Веерные линии Фибоначчи для определения временных циклов — помогают спрогнозировать продолжительность формирования волн.

- Трендовые линии для выделения волновых каналов — соединяют окончания волн 2 и 4 для построения канала движения.

- Осциллятор RSI для поиска дивергенций в волнах 3 и 5 — расхождение с ценой сигнализирует о завершении импульсного движения.

- Индикатор объемов для подтверждения силы волновых движений — растущий объем в волне 3 подтверждает правильность разметки.

Автоматические индикаторы волн Эллиотта существуют в большинстве торговых терминалов, но их точность оставляет желать лучшего. Программы часто перерисовывают разметку и дают ложные сигналы. Опытные трейдеры предпочитают ручную разметку с использованием базовых графических инструментов.

Волновой анализ требует просмотра нескольких таймфреймов одновременно. Глобальная волновая структура изучается на дневных и недельных графиках, точки входа определяются на часовых и четырехчасовых интервалах.

Комбинирование с другими методами анализа

Волны Эллиотта редко используются изолированно от других аналитических подходов. Наибольшую эффективность показывает комбинация волнового анализа с классическими методами технического анализа, что повышает точность прогнозов до 78-83%.

Уровни поддержки и сопротивления прекрасно дополняют волновую разметку. Завершение волн часто происходит именно в области значимых горизонтальных уровней, что повышает надежность прогнозов и дает дополнительные точки для размещения стоп-лоссов.

Эффективные комбинации с волновым анализом:

- Японские свечи для точного определения разворотных точек волн — молот, доджи, поглощение подтверждают завершение коррекций.

- Скользящие средние для подтверждения направления старшего тренда — волновая торговля ведется только в направлении MA(200).

- Паттерны Price Action для входов в начале импульсных волн — пробой консолидации часто знаменует начало волны 3.

- Дивергенции MACD для обнаружения завершения волн 3 и 5 — расхождение индикатора с ценой предупреждает о смене тренда.

- Анализ объемов для оценки силы каждой волны — растущий объем подтверждает импульсные волны, снижающийся указывает на коррекции.

- Уровни Мюррея для определения ключевых целей волн — математические уровни 8/8, 0/8 часто становятся точками разворота.

Фундаментальный анализ помогает понять причины формирования крупных волновых структур. Изменения процентных ставок, геополитические события и экономические кризисы часто становятся катализаторами начала новых импульсных волн.

Сезонные факторы также влияют на волновые паттерны. В декабре-январе часто формируются коррекционные волны из-за закрытия позиций институциональными инвесторами, а в сентябре-октябре начинаются новые импульсные движения.

Интрадей-трейдеры успешно комбинируют волновой анализ с анализом рыночного профиля и ленты времени и продаж. Это позволяет определять микроволновые структуры внутри дня и находить оптимальные точки входа с минимальными рисками.

Заключение

Волны Эллиотта представляют мощный инструмент анализа, основанный на понимании психологии рыночных участников. Подобно опытному серферу, читающему океанские волны, грамотный трейдер использует волновые паттерны для точного входа в наиболее прибыльные движения. Мастерство приходит через постоянную практику разметки исторических данных и анализ собственных ошибок.

Освоение волнового анализа требует терпения и постоянной практики. Pocket Option предоставляет все необходимые инструменты для изучения волновых структур на исторических данных и применения полученных знаний в реальной торговле. Демо-счет позволяет отрабатывать навыки без финансовых рисков. Сообщество Академии трейдинга — ведущего образовательного центра пространства СНГ — объединяет энтузиастов волнового анализа, готовых поделиться практическим опытом и обсудить сложные случаи разметки. Совместное изучение волновых паттернов ускоряет понимание тонкостей этого уникального метода прогнозирования рыночных движений.